約5分で申込完了!最短当日取引可能

※「スマホで本人認証」をご利用の場合

新規口座開設で

最大100万円キャッシュバック

投資を検討する際、まず選択肢にあがってくるのがFXと株でしょう。ともに商品の種類や取引手法を始めとする情報も世に多く出回っています。では、FXと株それぞれにどのような特色があって、自分の行いたい投資にはどちらが適切なのかをまずは比較検討する必要があります。比較検討にあたって必要な知識をここでは学んでいきましょう。

投資対象は、FXと株がそれぞれ何に対して投資を行い売買する金融商品かを表します。

FXは世界各国の中央銀行が発行している通貨が対象となります。円や米ドル、ユーロや人民元など世界中の通貨が投資対象となります。一般的にFXではドル/円など通貨ペアと呼ばれる異なる2つの通貨の組み合わせ単位で投資を行います。また、投資可能な通貨や通貨ペアの数はFX会社によって異なるため事前に確認が必要です。また、自動売買や特殊な注文方法などの特色もFX会社によって異なります。

株式投資は証券取引所に上場している企業の株式が対象となります。証券取引所には数万単位の会社が上場しており、その中から投資に適した企業の銘柄を探し出し、そこに投資を行います。近年では、米国や欧州といった海外の証券取引所に上場している企業にも証券会社によっては投資を行うことができるようになったため、その選択肢は数万にものぼっています。日本で人気の投資信託は複数の企業をパッケージにしたものが主流です。

取引可能時間は、それぞれの商品を取引できる時間を表します。

FXは平日24時間取引、注文が可能です。日本の祝日でも取引を行うことができるため、投資家の生活スタイルに左右されない投資が可能です。サラリーマンの方や主婦の方でも時間と場所を選ばずに投資が可能となるため、投資に時間を縛られず自由な投資スタイルを構築することができます。

株式投資は、平日9:00から11:30までと12:30から15:00までが取引可能な時間です。日本の祝日には取引を行うことができません。FXに比べて時間的な制約が大きいことは事実ですが、その分集中する時間が限定され、専業投資家の方は値動きを常に追えるという利点があります。株式先物など別の金融商品を織り交ぜることで取引できる時間は延びますが、24時間取引可能なFXに比べると、株式投資は取引できる時間が限られています。

投資を行うに当たってそこから得る収益の種類にはキャピタルゲイン(資産売却益)とインカムゲイン(資産保有益)の2種類があります。株だけと思われがちですがFXにもインカムゲインは存在します。

FXはスワップポイント(金利差調整分)と呼ばれるインカムゲインが、口座にポジションを保有している間は原則毎日発生します。スワップポイントは通貨ペアを構成する2通貨の国の政策金利の差から得られる仕組みとなっています。高金利通貨とよばれるメキシコやトルコ、南アフリカなどの国は政策金利も高いです。一方で日本やヨーロッパなどの国は低金利政策を採っているため、高金利通貨と日本円の組み合わせでは非常に大きなスワップポイントが発生します。毎日付与されるスワップポイントだけで生活する投資家もいるほどです。

※低金利の国の通貨を買って高金利の国の通貨を売る場合は、金利差分のスワップポイントの支払いが発生します。また、スワップポイントは、各国の景気や政策などの様々な要因による金利情勢を反映した市場金利の変化に応じて日々変化します。

株式投資は配当金と呼ばれるインカムゲインを、企業にもよりますが年に1~2回もらうことができます。配当金は株式を保有している株主に対して企業が事業利益の一部を分配する仕組みになっています。一部の企業は高配当銘柄として株主の人気を集めていますが、企業収益が赤字に落ち込んだ場合には無配(配当金なし)となるケースがほとんどです。実際に、昨今の新型コロナウイルスの影響を受けて赤字決算となった企業のほとんどは無配となっています。配当金は当然企業によって異なりますが、東証一部企業の配当金利率は株価に対して2.6%前後となっています。こちらはスワップポイントと異なり、年に1~2回ではありますが、まとまった金額が入ってくるのが魅力でしょう。

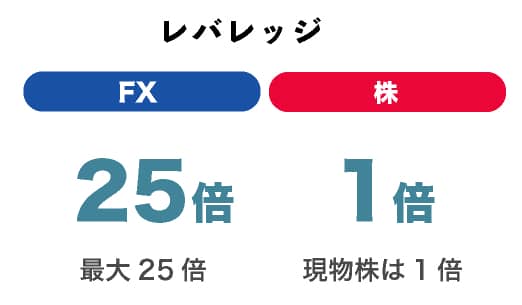

レバレッジとは投資を行う際に手元の資金(証拠金)の何倍の金額を取引できるかということです。投資を行うにあたって軽視されがちですが、資金効率に大きく関わってくるので意識すべき点です。

FXは最大25倍までレバレッジをかけることができます。つまり、手元に10万円を用意すれば250万円分の取引が可能になるということです。もちろん発生する差損益も25倍となるため非常に資金効率の良い取引を行うことができるのです。ただ、FX会社が設定するレバレッジは最大値となります。そのため自身が取引を行う際には取引スタイルに合った適切なレバレッジ(実効レバレッジ)を選択することが重要になります。一般的に初めてFXを取引する方は、実効レバレッジ3倍程度で取引すると良いと言われています。

株式投資は現物株の場合は1倍、信用取引なら最大約3.3倍のレバレッジをかけることができます。低レバレッジですので、資金効率はFXに比べ良いとは言えませんが堅実な取引を行うには最適でしょう。

投資を始めるときに必要な最低資金の目安というのは、取引する金融商品によって大きく異なります。

FXは数千円から始めることができます。先程説明したレバレッジのかけ方によって必要となる資金を調整することができるため、投資戦略の選択肢は非常に幅広くなります。

株式投資は数万円~数百万円の資金が必要となります。レバレッジを大きくかけられない上に、1000株や100株を1単元とした単元株と呼ばれるシステムが必要資金を大きくしています。株主になるということは企業の経営に参加するということでもあるため、必要資金も非常に大きなものとなっています。

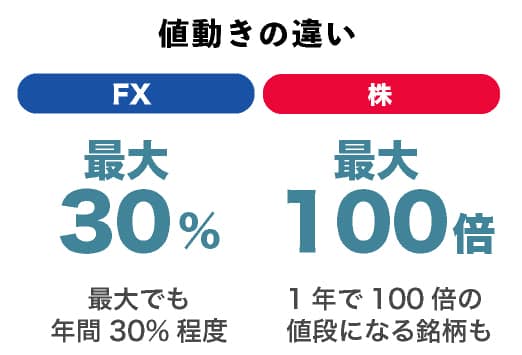

FXと株式投資には値動きについても違いがあります。

FXには原則的に値幅制限はありませんが、1日1%前後の値動きにとどまることが多く、何かビッグイベントがあったとしてもその値動きは3-4%程度にとどまります。年間で見ると最大30%が限界でしょう。理由として通貨は国の経済状況を表していることもあり、あまりに大きな動きには各国中央銀行や政府が介入を行って自国通貨を安定させようと動くからです。また、多種多様な目的を持った取引参加者が大勢いるため理性的な値動きに留まりがちです。

株式投資には値幅制限があります。しかしFXに比べてはるかに大きく動くのがその特徴です。株価が1年で10倍となる銘柄(テンバガー)も一定数で存在しており、1年で100倍となる銘柄も存在しました。反対に、投資した会社が倒産すれば株価は0円となるリスクがあります。このように株式投資はFXに比べて値幅が大きく、損失が発生するスピードもFXに比べて速い点には留意が必要です。

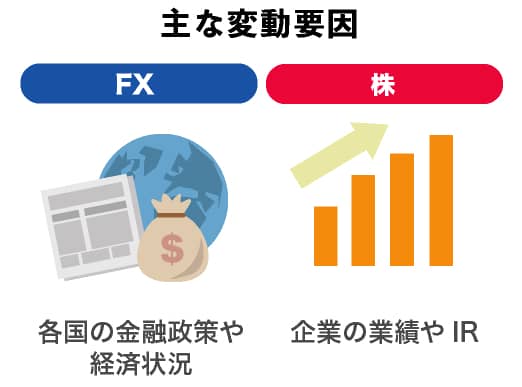

金融商品の値段が変動する際には必ず何らかの要因があります。FXと株式では変動要因も大きく異なります。

FXは取引する通貨の国の金融政策や経済状況(ファンダメンタルズ)が主な値段の変動要因となります。各国が発表する政策金利やGDP、また要人の発言でも相場は大きく動きます。多くのFX企業ではこれらをほぼリアルタイムで配信する機能があるのでうまく活用したいです。

株式投資は投資先の企業の業績が主な値段の変動要因となります。決算のみならず新規事業開始のお知らせや業務提携や合併などのIRも値段に影響を与えます。発表を受けてその企業の価値がどう変化していくかということを常に織り込んでいくのです。また、グローバルに事業を展開している企業だとFX同様に海外の経済や為替動向にも株価は左右されるため収集すべき情報は非常に多いでしょう。

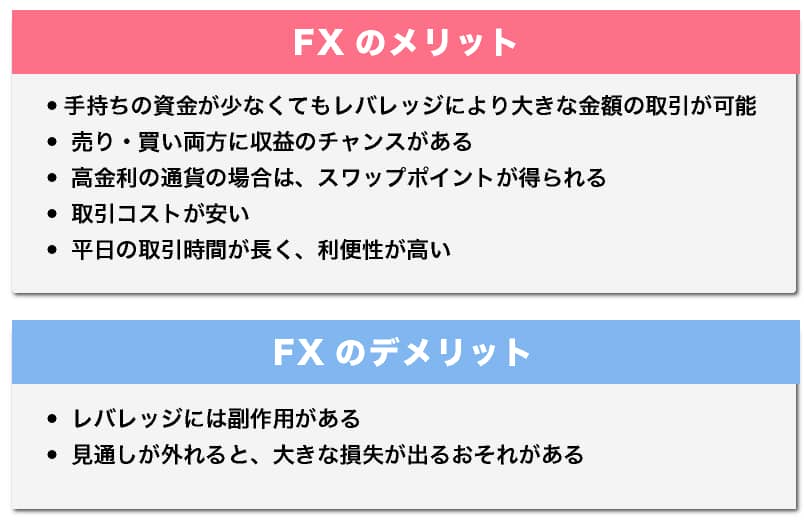

前章ではFXと株を項目別に比較しました。それを踏まえて、FXと株それぞれのメリットとデメリットを整理していきましょう。

FXと株はどちらかがすべての面で優れているわけでもなく、自身の取引スタイルや資金に合わせて適切に選択を行う必要があります。その選択の一助となるようメリットとデメリットをまとめてみました。

・メリット

①手持ちの資金が少なくてもレバレッジにより大きな金額の取引が可能

株式投資に比べてはるかに大きなレバレッジを掛けることができます。レバレッジにより、FXでは少ない資金からでも大きな金額を取引することができるので、非常に資金効率のいい取引スタイルを選択することが可能です。

②売り・買い両方に収益のチャンスがある

FXでは買いはもちろん売りからでも取引を開始することができるため、下落局面においても収益チャンスがあります。

③高金利の通貨の場合は、スワップポイントが得られる

高金利通貨を買った場合は毎日スワップポイントとして一定のインカムゲインを得ることができます。

④取引コストが安い

FXは基本的に取引手数料0円で取引することができ、買いと売りの値段の差であるスプレッドが発生するのみとなっています。

⑤平日の取引時間が長く、利便性が高い

平日はほぼ1日中取引を行うことができるため、会社員や主婦、専業トレーダー全員の取引時間に関するニーズを満たすことができます。

・デメリット

①レバレッジには副作用がある

非常に大きなレバレッジを掛けて高い資金効率で取引を行うことのできるFXですが、利益のみならず損失にもレバレッジがかかってしまうことに注意したいです。

②見通しが外れると、大きな損失が出るおそれがある

これは株式も同様ですが、自身の見通しが外れた場合は損失が発生する可能性があることも留意したいです。

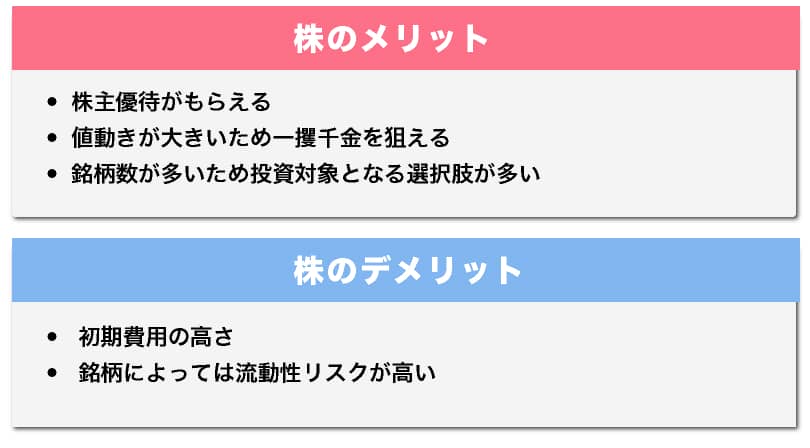

・メリット

①株主優待がもらえる

配当金とは別に、投資した企業から株主優待と呼ばれる商品券や贈呈品が送られてくることがあります。

②値動きが大きいため一攫千金を狙える

FXに比べて大きな値動きを見せるため1年で10倍や100倍といった株価の変動にうまく乗って一攫千金を狙うことができます。

③銘柄数が多いため投資対象となる選択肢が多い

数千企業の中から自分にあった企業を探すのも株式投資の醍醐味とも言えます。

・デメリット

①初期費用の高さ

FXに比べて非常に大きな資金が必要となるため始めるにあたってのハードルは非常に高いです。

②銘柄によっては流動性リスクが高い

取引者数の少ない銘柄では流動性が低いため、売りたい時に買い手がつかず株を手放せないことが日常的に発生してしまいます。

③銘柄数が多いため投資対象となる選択肢が多い

これはメリットにも記載しましたが、デメリットともなります。銘柄のスクリーニングは初心者にとっては非常に困難で、ブログや人伝の情報に頼ってしまいがちです。

ここまでFXと株式投資を徹底比較してきました。まとめると次のとおりになります。

FXがおすすめの人の特徴は、①まずは気軽に少ない資金で始めたい人②日中は仕事で忙しい主婦やサラリーマンの人でしょう。

逆に株式投資がおすすめの人の特徴としては、①株価情報を継続的に確認するのが苦にならない人②市場の開いている平日昼間に取引を行うことのできる人、もしくは長期的な視野で取引を行うことができる人でしょう。

投資を始めるにあたりFXのほうが難易度は低く始めやすいと言えます。少額の資金から始められる手軽さに加えて、取引手法や情報の種類の多さが、初心者に向いている理由です。

FXと株式投資の、それぞれの特徴がお分かりになりましたでしょうか。どちらを取引するにしても、それぞれについて勉強してから始めることが大切です。FXをこれから取引してみようという方は、「みんなのFX」のホームページに初心者の方向けの勉強コンテンツをたくさんご用意していますので、ぜひご活用ください。

金融商品取引業者 関東財務局長(金商)第123号 加入協会 日本証券業協会 金融先物取引業協会 第二種金融商品取引業協会 日本投資顧問業協会 トレイダーズ証券は、上場企業トレイダーズホールディングス(スタンダード市場上場8704)の100%子会社です。