約5分で申込完了!最短当日取引可能

※「スマホで本人認証」をご利用の場合

新規口座開設で

最大100万円キャッシュバック

FXは、比較的少額からチャレンジでき、取引コスト的にも有利で効率的に為替差益やスワップポイントといったリターンを追求できますが、いくつかのリスクも抱えています。まずは、どのようなリスクが関わってくるのかについて整理してみましょう。

主要なものを列挙すると、①レバレッジの副作用、②為替の変動、③金利の変動、④流動性、⑤スリッページ、⑥技術的なトラブルなどです。それぞれ、順を追って説明します。

①レバレッジの副作用はまさにメリットの裏返しで特に注意すべきことであるため、詳しく後述することにします。続く②為替の変動についても、相場が変動するため為替差益が狙えるのですが、想定とは逆に動いた場合の為替差損が生じるので、そのリスクは念頭に置く必要があります。

③金利の変動も好結果をもたらす場合と悪影響を及ぼす場合があり、金利差拡大をもたらすものであればプラスに作用しがちです。逆に金利差縮小であれば、スワップポイントの低下や相場の下落などにつながる恐れがあります。

④流動性とは、確実に取引が成立するか否かを意味しています。あまり売買が活発でない通貨ペアもあって、希望の価格で取引が成立しづらいケースも出てくるのが実情です。

また、普段は活発に取引が行われていても、グローバルに注目される経済指標が発表される直前などに相場を静観するムードが強まって、取引の勢いが急激に衰えることがあります。

⑤スリッページとは、相場が急変した局面などで希望した価格とはかい離したレートで約定してしまう現象です。つまり、自分が立てていたシナリオが狂ってしまうということですが、「みんなのFX」のスリッページ設定機能を用いれば、自分で設定した値幅以上のかい離が発生した場合は約定しないので安心です。

残る⑥技術的なトラブルはFXだけに限らず、オンライン取引全般に共通しているリスクです。通信機器の故障や通信回線の障害、取引システムの不具合などによって、売買できなくなる事態が発生することがあります。

レバレッジを利かせて元手(証拠金)の最大25倍に達するポジションを建て、より大きな収益を狙えるのがFXの最大の魅力であり、醍醐味だと言えるでしょう。逆に言えば、判断を誤った場合にはロスカット(強制決済)によって預けた資金を失ったり、場合によってはそれ以上の損失を出したりする可能性もあるということです。

しかし、容易くロスカットに至ってしまうとしたら、それは自分の身の丈(資金力)に見合っていない実効レバレッジ(取引額(為替レート×保有ポジションの数量)÷有効証拠金額) になっているからです。預けている証拠金で可能となる最大限のポジションを建てるのではなく、 もっと低い実効レバレッジにとどめておけば、多少の為替差損が生じてもすぐにロスカットまで追い込まれることはありません。

重要なのは、実効レバレッジをコントロールすることです。一般的には3倍程度が無難だと言われているので、それを目安に自分の投資経験や先読みに対する確信度合いなどに応じて多少増減させるといいでしょう。

とはいえ、初心者や投資経験の浅い投資家にとっては、具体的にどうすればいいのかがピンとこないでしょう。そこで、これからレバレッジをコントロールする方法について解説することにします。

実効レバレッジとは、建てているポジションの取引額が口座内の有効証拠金額(預けた証拠金+評価損益)の何倍に達しているのかを示した数値です。つまり、その計算式は「取引額(為替レート×保有ポジションの数量)÷有効証拠金額」となります。

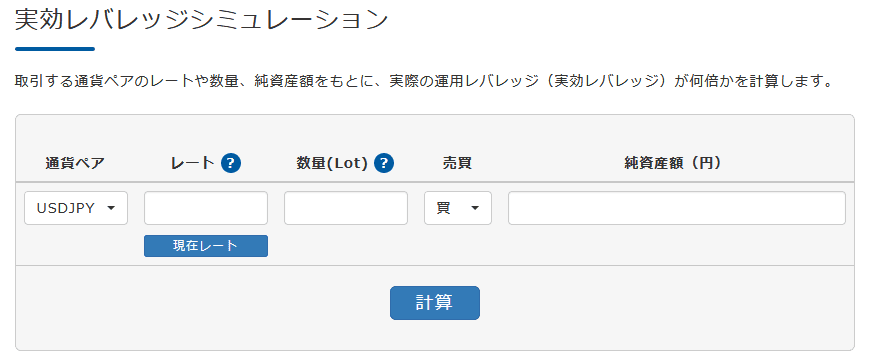

「みんなのFX」のホームページ上には、「実効レバレッジシミュレーション」というツールが用意されており、これを用いると自分が利かせたい倍率にコントロールすることが可能です。

ホームページ中央上部の「マーケット情報」と書かれたところにカーソルを合わせてこのツールを選択したら、取引したい通貨ペアとそのレートや数量(ロット数)、買い建てもしくは売り建ての選択、口座に入れる資金(純資産額)を入力します。そして、「計算」というボタンをクリックすると、その条件で建てるポジションの実効レバレッジが判明する仕組みになっています。

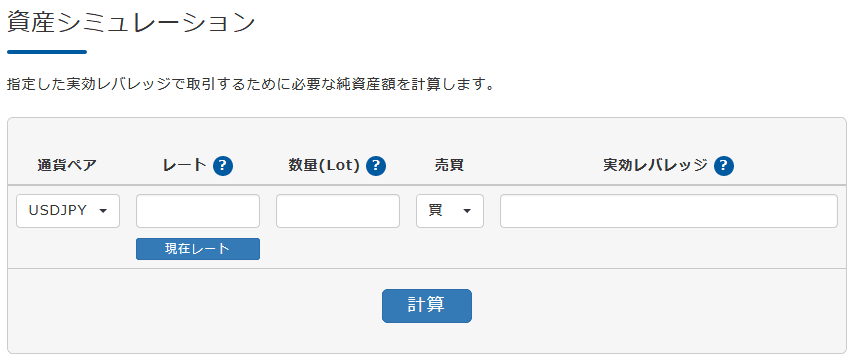

実効レバレッジが高すぎる場合は、数量や資金額を修正して再計算を行います。また、逆に自分が希望する実効レバレッジを提示し、それをもとに口座に入れるべき資金額を知るというアプローチも可能です。

「実効レバレッジシミュレーション」と同じページ内に設けられている「資産シミュレーション」というツールを用い、取引したい通貨ペアとそのレートや数量(ロット数)、買い建てもしくは売り建ての選択、希望する実効レバレッジの倍率を入力します。そのうえで「計算」というボタンをクリックすると、希望の実効レバレッジ で取引するために必要となる金額が表示されます。

これらのツールを用いることで、自分の資金力と自分に合う無難な実効レバレッジを知れば、どの程度のポジションを建てるのが適切なのかが掴めてくるでしょう。こうして、初心者であってもシミュレーションを手がかりに、実効レバレッジをコントロールできるわけです。

FXで着実に資産を増やしている人は、さぞかし勝率が高いのだろうと想像するかもしれません。しかし、現実は意外とそうではなさそうです。

トレードが上手な人の共通点として目立っているのは、読みの的中率が高いことよりも、読み違えた場合の見切りが的確なことだと言えるでしょう。極端な話、10回のトレードで利益が出たのは3回で、残る7回では損を被っていたとしても、トータルではプラスになるようなトレードを実践できています。

なぜなら、“損小利大”というスタンスを貫いているからです。読みが外れた場合は速やかにストップロスオーダー(損切り注文)を入れて損失を小幅にとどめ、読みが当たった場合は性急に利食いを行わず、できるだけ利益を伸ばすように努めています。

そして、彼らの多くはポジションを建てる時点でストップロスオーダーも済ませているようです。たとえば、これから相場が上昇すると思って買いのポジションを建てる際に、「指定したレートを下回ったら売る」という「逆指値注文」を用いてストップロスオーダーも入れておきます。

期待通りに相場が上昇すれば、この注文は約定しません。しかし、意に反して反落した場合には「逆指値」を入れた水準で決済が行われ、損失を抑えることができます。

また、利益確定と損切りの注文を同時に出せる「IFO注文」も活用できるでしょう。相場が上昇すると予想したケースで言えば、「指定したレートに達したら買う」という注文とともに、その注文が約定した場合に、「指定したレートまで上昇したら売る」という利益確定の「指値注文」と、「指定したレートを下回ったら売る」という損切りの「逆指値注文」を3つ同時に出せるのです。

トレードの上手な人たちは、こうして便利な注文方法を活用しながら、“損小利大”のトレードを実践しています。

一方、冒頭で触れた技術的なトラブルに関しては、過去のシステム障害履歴をチェックしたり、ネット上で飛び交うユーザの声を参考にしたりして、そういった面も信頼できそうなFX会社を選ぶことが大切でしょう。そして、日頃から主要国の金融政策もチェックしておけば、金利の方向性もおおよそ把握できそうです。

金融商品取引業者 関東財務局長(金商)第123号 加入協会 日本証券業協会 金融先物取引業協会 第二種金融商品取引業協会 日本投資顧問業協会 トレイダーズ証券は、上場企業トレイダーズホールディングス(スタンダード市場上場8704)の100%子会社です。