約5分で申込完了!最短当日取引可能

※「スマホで本人認証」をご利用の場合

新規口座開設で

最大100万円キャッシュバック

まず、海外旅行に出かけたことがある人は、外貨両替を行ったシーンについて思い出してみてください。日本円を米ドルに交換する際に、たとえば1米ドル135円33銭であるのに対し、同じ日時でも逆に米ドルを円に交換する際には1米ドル129円33銭などといったように、それぞれで異なる交換レートが提示されていたはずです。

仮に、135円33銭で1米ドルに交換し、その後瞬間的(交換レートが変動しないうち)に円に戻したとしましょう。すると、「日本円→米ドル」のプロセスでは135円33銭を支払ったのに、「米ドル→日本円」のプロセスで手元に戻ってきたのは129円33銭で、6円がどこかに消え去っています。

この現象は、先程も指摘したように、「日本円→米ドル」に適用されるレートと「米ドル→日本円」に適用されるレートに違いがあるからです。この差額がスプレッドと呼ばれるもので、外貨両替に対応した金融機関の手数料収入に相当します。

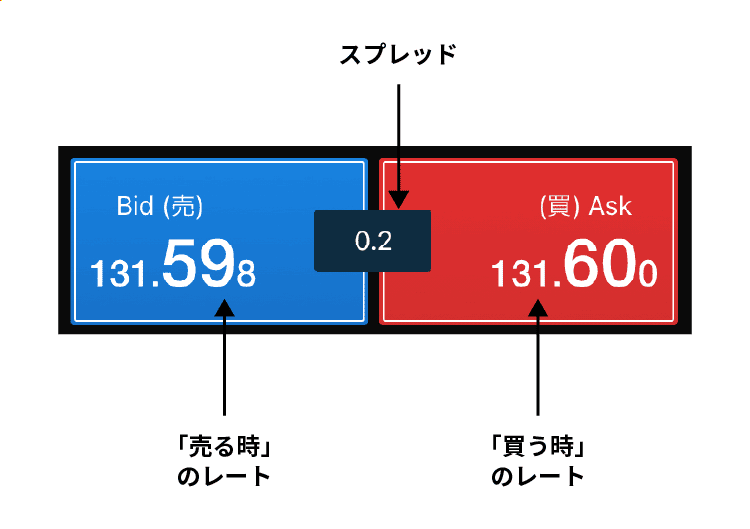

FXでは、通貨ペアを売る際に適用される「Bid(売値)」と、通貨ペアを買う際に適用される「Ask(買値)」の差額がスプレッドとなります。たとえば、米ドル/円の「Bid」が131.598円で「Ask」が131.600円の場合、スプレッドは0.002円となります。取引手数料にあたるので、スプレッドが小さければ小さいほどコストをおさえることができます。

先程の外貨両替では2円分のスプレッドがあったのに対し、FXの例ではわずか0.2銭(※)です。2円のスプレッドで米ドル/日本円を買った場合、為替相場で2円超の円安が進まなければ為替利益を得られません。

これに対し、FXの例では0.2銭超の円安になった時点で利益が発生します。このように、スプレッドが狭い(差額が小さい)ほうが利益を狙いやすくなるのです。

2円と0.2銭というスプレッドの違いがどれだけの差を生むのかについて、より具体的にイメージできる例を挙げてみましょう。たとえば1万米ドルを買ったとすると、外貨両替の手数料負担が6万円に達するのに対し、FXはわずか20円で済みます。

※米ドル/円ラージのスプレッドは原則固定の対象外です。

1万米ドルを購入した場合…

外貨両替:スプレッド6円×1万=6万円(手数料負担の合計)

FX:スプレッド0.2銭(0.002円)×1万=20円(手数料負担の合計)

※1銭は0.01円に相当

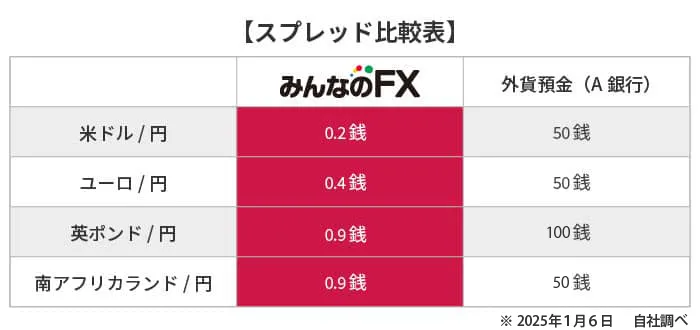

米ドル/円が0.2銭、ユーロ/円が0.4銭、英ポンド/円が0.9銭、南アフリカランド/円が0.9銭(※)といったように、通貨ペアによってスプレッドには違いがあります。通貨の流通量などによって、調達コストに差が出てくるからです。

※原則固定(例外あり)

各営業日AM8:00~翌日AM5:00までの時間帯で提供いたします。

上記以外の時間帯におきましては以下での提供となります。

米ドル/円 :3.9銭、ユーロ/円:9.9銭、英ポンド/円:14.9銭、南アフリカランド/円:3.9銭(2026年2月3日時点)

なお、米ドル/円ラージのスプレッドは原則固定の対象外です。

また、FX以外にも外貨預金や外貨建てMMF(投資信託の一種)などといった為替差益を狙える金融商品があるものの、それぞれでスプレッドの設定は異なっています。たとえば、ある銀行の外貨預金は米ドル建て、ユーロ建てで50銭、英ポンド建てで100銭、南アフリカランド建てで50銭という設定になっていました。

スプレッドとは、金融機関の判断で自由に定められるものです。しかし、これまでFXは外貨預金や外貨建てMMFと比べて非常に狭いスプレッドをつねに提示してきました。

また、FX会社によってもスプレッドの設定には違いがあります。たとえ1通貨単位ではわずかな差であっても、レバレッジをかけてそれなりの規模の取引を行えば、軽視できないコストの違いを生むことになるでしょう。

なお、「みんなのFX」では業界最狭水準のスプレッドを常に提示できるよう努めています。つまり、安い取引手数料で取引ができますので、同じ価格で売買をしてもスプレッドが広い業者で取引をするより、利益を増やすことが可能となります。

スプレッドの単位は「銭」と「pips」の2種類があります。

「銭」は、通貨ペアのうち一方が日本円の場合に用いられます。例えば、ドル/円(USD/JPY)、ユーロ/円(EUR/JPY)、英ポンド/円(GBP/JPY)などです。

「pips」は、日本円以外の通貨ペアの場合に用いられます。例えば、NZドル/米ドル(NZD/USD)、英ポンド/豪ドル(GBP/AUD)、米ドル/スイスフラン(USD/CHF)などです。

| スプレッドの単位 | 銭 | pips |

|---|---|---|

| 対象となる通貨ペア | 一方が日本円の通貨ペア ドル/円(USD/JPY)、ユーロ/円(EUR/JPY)、英ポンド/円(GBP/JPY)など |

日本円以外の通貨ペア NZドル/米ドル(NZD/USD)、英ポンド/豪ドル(GBP/AUD)、米ドル/スイスフラン(USD/CHF)など |

「銭」と「pips」の円換算目安は以下の通りです。

・1銭=1pips=0.01円

・10銭=10pips=0.1円

・100銭=100pips=1円

さらに、スプレッドの違いについて知っておきたい事実があります。それは、同じFX会社で同じ通貨ペアを取引しても、つねにスプレッドが一定しているわけではないことです。

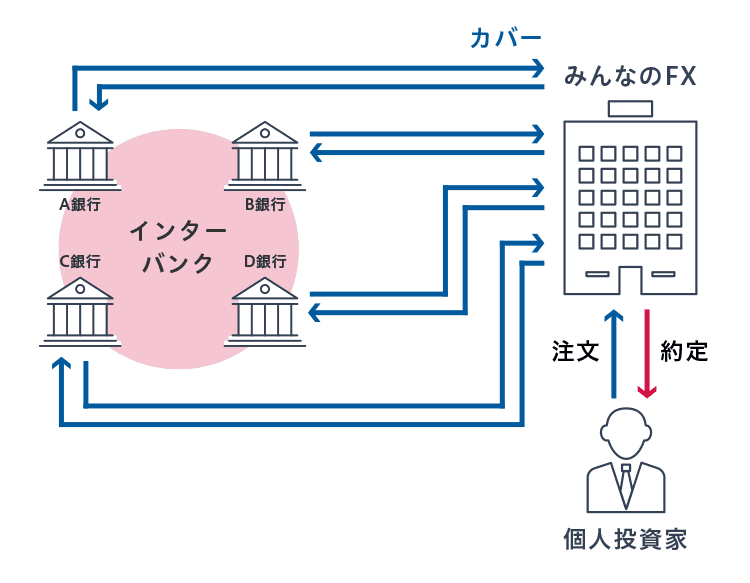

「店頭FX」と呼ばれるサービスを提供するFX会社は、顧客から受けた注文に応じてインターバンク市場(金融機関向けのマーケット)で売買を行っています。ここでは各金融機関の相場見通しや思惑などにより、レートとともにスプレッドもつねに変動しています。

本来なら、顧客に提示するスプレッドもそれに伴って小刻みに変わるはずなのです。しかし、それでは取引しづらいとの配慮から、現在は「原則固定」という方式を打ち出しているFX会社が主流となっています。

これは、特殊な事情が生じた場合などを除き、原則としてそのFX会社が各通貨ペアに定めているスプレッドを固定するというものです。では、原則外となってスプレッドに変化が出るのは、どういった局面なのでしょうか?

一つは、「○○ショック」などと呼ばれる現象を機に、為替市場で大幅な変動が生じた場合です。

例えば、記憶に新しいところでは2020年春の「コロナショック」の際には外国為替市場は乱高下し、スプレッドは拡大しやすくなりました。各社、狭いスプレッドを維持するのが困難になり、当社以外のほとんどすべてのFX会社がスプレッドの原則固定を中止したのも記憶に新しいところです。

また、アメリカの雇用統計のように重要な経済指標の発表前後、戦争のような世界規模のニュースなどが出てきた時もスプレッドは拡大しやすくなります。

もう一つ、市場の流動性が下がった時にもスプレッドは拡大します。たとえば早朝の取引時間もそれにあたります。日本時間の早朝(NY市場クローズ後)は市場参加者が少ないため、日中よりスプレッドが開くことがあります。また、投資家の間で様子見(買い控え・売り控え)ムードが強まって、取引参加者が少なくなり取引量が減少しているときも、スプレッドが拡大する可能性が高くなります。

市場参加者が少なくなればそれだけ流通量も減って、インターバンク市場における「Bid」と「Ask」の差も拡大していきます。

スプレッドに変化が出る局面

・為替市場で大幅な変動が生じた時

・市場の流動性が下がった時

先に述べたように、スプレッドが狭ければ狭いほど、為替差益を得やすくなります。もっとも、スプレッドはかなり狭くなっているものの、FX会社によっては別途手数料を設定しているというケースも考えられ、その場合はそれぞれのコスト負担を両睨みで比較すべきです。

また、期間限定のキャンペーンで、スプレッドを通常よりも狭くしているケースも見受けられます。当然ながら、売買のタイミングがその期間中を過ぎれば、当初に想定していたイメージと実際のコスト負担に変化が生じます。

さらに、「原則固定」と明記していないFX会社を利用すれば、スプレッドは取引量が少ない時間帯に拡大しやすくなります。たとえば、ニューヨーク市場がオープンしている日本の深夜は取引が活発化しますが、ニューヨーク市場がクローズする日本の早朝は閑散としてスプレッドが広がりがちです。

スプレッドで注意すべきチェックポイント

スプレッドは狭いのに越したことがありませんが、「原則固定」のFX会社を選んだほうがいいことなど、いくつかの注意点について触れてきました。もう一つだけ付け加えておくとすれば、スプレッドとともに約定率(自分の注文が意図したタイミングで成立する確率)の高さもしっかりチェックしておいたほうがいいということです。

なぜなら、スプレッドが狭くてもなかなか約定しなければ、絶好のチャンスを逃してしまうことになりかねないからです。つまり、本末転倒ということです。

自分が意図したレートで売買できなければ、せっかくの狭いスプレッドは“絵に描いたモチ”のようなものです。

これからFX取引を始める方は、「スプレッドが狭い」「約定率が高い」「スワップが高い」と三拍子そろった「みんなのFX」で始めてみてはいかがでしょうか。

※本ページにおける「約定率」とは「成行注文のうち約定が成立した件数」÷「成行注文数」で算出される割合のことを指し、スプレッド広告期間中の全約定に対する表示スプレッドの範囲内での約定の割合を表す「スプレッド約定率」とは異なります。

金融商品取引業者 関東財務局長(金商)第123号 加入協会 日本証券業協会 金融先物取引業協会 第二種金融商品取引業協会 日本投資顧問業協会 トレイダーズ証券は、上場企業トレイダーズホールディングス(スタンダード市場上場8704)の100%子会社です。